資産運用とインフレが一緒に語られるのはなんで?

この疑問にお答えします。

経済には何の興味もなく、知識も皆無だった私は、土日が休みというだけで金融機関を選びました。

金融機関で働き始めてからお金の勉強をし、初心者だったのが今では色々な投資をしています。

そんな私が書いたこの記事を読めば、

- インフレでお金の価値が下がる=将来の資産が目減りする

- インフレがあなたの将来に及ぼす影響

- インフレ対策としての資産運用

- インフレに強い資産と弱い資産

が分かります。

目次

インフレでお金の価値が下がる=資産が目減りする

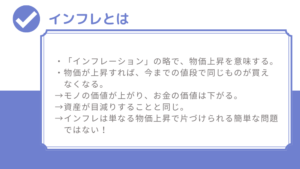

インフレとは物価が上昇することを意味し、「インフレーション」ともいいます。

ここでいう物価とはモノだけでなく、サービスも含みます。

モノやサービスの価格が上昇するということは、価値が上がるということですね。

例えば100万円の車を買うために100万円貯めようとするとします。

貯めている間にインフレが進んで車の価値が上がり、価格が150万円になってしまったら100万円では買えなくなりますね。

モノの価格が上がるということは、100万円で買えていたのにさらにお金を出さないと買えなくなる、つまりお金の価値が下がるということです。

同じことが預貯金でも言えます。

通帳に100万円入っていても、置きっぱなしでインフレが進めば口座にある100万円を引き出してつかうときに、100万円の価値ではなくなっているということです。

難しいですね。

ここではインフレ=物価上昇=資産が目減りすると覚えていただいたらOKです。

また、一見すると分かりにくい「ステルス値上げ」というのもインフレの一種です。

ステルスとは「こっそり行う」という意味です。

こっそり行われるインフレとは、内容量を少なくして値段はそのままの物価上昇を意味します。

袋の大きさは変わらないのに、封を開けてみると「なんか量減った…?」と思ったことはありませんか?

それが「ステルス値上げ」です。

出す金額は同じでも内容量が減っていれば、それもお金の価値が下がっているのと同じですね。

インフレ対策としての資産運用

インフレと資産運用は密接な関係にあります。

インフレに対抗できる手段が資産運用だからです。

だから資産運用とインフレは一緒に語られることが多いのです。

預貯金で現金だけ保有しているとインフレのときに資産が目減りしてしまうことを、先ほどお話しました。

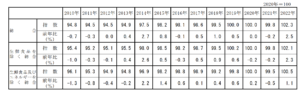

そして日本は10年前の2013年に「物価の前年比上昇率を2%とする」ことを目標に据えました。

ただ、実際には毎年2%ずつ物価を上げることは難しく、以下の表のように前年比マイナスの年もありました。

2014年が大きく上昇しているのは消費税増税があったからですね。

物価が上昇しても1%以下でしたが昨年は2.5%と上昇幅が大きくなり、正直今後物価が上がるのか下がるのかよく分かりません。

ただ、やはり目標は前年比2%増としているため、それ相応の対策は必要です。

物価が上昇しているのに、現預金を大事に抱えているのでは資産がどんどん目減りし、生活が立ち行かなくなる可能性も否定できません。

そんな事態を避けるために、資産運用を利用すべきなのです。

インフレに強い資産

インフレが進んでいくのは仕方のないことです。

変化しないと生きていけなくなる時代は、すぐそこまで来ています。

ただ、何も対策がないというわけではありません。

インフレに強い資産を知り、できる範囲内で対策することが重要です。

一般的には以下の資産がインフレに強い資産とされています。

- 株式・投資信託などの有価証券

- 不動産や金などの現物資産

- 外貨建て資産

インフレに強い資産の特徴は日本円での現預金ではなく、モノだったり日本円以外の資産であったりする点です。

株式・投資信託などの有価証券

株式はインフレに強い資産です。

物価を上げるのは企業側ですよね。

値段を上げてモノやサービスを売れば利益は増えます。

そうすると企業の業績が良くなり、株価も上昇しやすくなります。

ただ、インフレには良いインフレと悪いインフレがあり、悪いインフレであればこれは当てはまりません。

それにインフレだからといってすべての企業の業績が良くなるわけではないため、見極めは必要です。

投資信託は複数の投資家から集めたお金で運用して利益を狙う投資方法です。

少額からできたりNISAと呼ばれる税制優遇制度があったりと、初心者でも挑戦しやすい投資ですね。

投資信託には様々な商品があり、株式だけでなく債券や日本以外の国に投資することもできます。

株式や日本円以外の資産に投資すれば、インフレに対応できるでしょう。

不動産や金などの現物資産

不動産や金などの現物投資もインフレに強い資産と言われています。

インフレはモノの価値が上がります。

ということは、インフレ時に価値が上がりやすいモノを持てば、インフレに対応できるということです。

不動産投資は所有している不動産を貸したり、値上がりした不動産を売ったりすることで利益を得ます。

高額な資金が必要なのがネックですが、不動産に投資する投資信託やクラウドファンディングなど、最近は不動産投資でもハードルが低くなってきました。

インフレで物価が上がると不動産価格や賃料も上がりやすくなるのが一般的です。

そのため、インフレ時はより高く貸し出したり売ったりできる可能性が高くなります。

金は「有事の金」とも言われるように、世界が大きく変動する事件や混乱が起きたときに頼りにする人が多い資産です。

「金が最高値を更新」と最近のニュースで見る人も多いのではないでしょうか。

私は金そのものは持っていませんが、ロボアドバイザーでも投資をしていて、そこに自動的に金が組み込まれています。

投資に疎い母でもたまたま金のアクセサリーを持っていて、「いざという時はこれを売ればいいんだね」と言っているくらい世間に広く認知されている価値あるモノです。

ちなみに億万長者になれるほどの量ではありません。(笑)

10万円いくかどうかくらいの量です。(笑)

現物投資はいくらかまとまった資金が必要になるのも事実ですが、少額でも投資できる方法を知っていれば、意外と簡単に投資することができます。

外貨建て資産

外貨建て資産もインフレに対応できる資産です。

円安・ドル高、円高・ドル安と言われるように、円の価値が下がればドルが相対的に上がり、反対に円の価値が上がればドルが下がります。

日本がインフレになれば円の価値は下がるため、円以外の外貨を持っていればインフレ対策になります。

私は今より円高だったときに住信SBIネット銀行で、毎日2千円ずつドルの積立をしていました。

1ドル120円いかないくらいのときです。

1ドル〇円超えたら積立しない設定ができたので、130円くらいに設定していました。

いつの間にか長期で買えない時期が続き、気づいたときには1ドル140円が当たり前になっていました。

インフレや為替のことは考えずに、ただ日本円だけ持っていてもしょうがないんじゃないかという軽い気持ちで買っていましたが、知らない間にけっこうな利益になっていて、もちろんすぐ利益確定しましたね。(笑)

不思議なことに「これで稼ぐぞ!」と思うと全然なのに、欲もなくただ買ってみた商品が簡単に上がることってけっこうあるあるなんですよね。

投資を始めて一発逆転狙うぞ!ではなく、資産形成の助けになってくれたらいいな~くらいの軽い気持ちで始めるくらいがちょうどいいのかもしれません。

外貨は一括で買わなくても、毎日少しずつ積み立てることができます。

住信SBIネット銀行は簡単に設定できるので、おすすめですよ。

インフレに弱い資産

反対にインフレに弱い資産は、現預金です。

現金は持っているだけでは当然利息がつくわけもなく、預金していても雀の涙程度の預金利息しかつきません。

今の預金利息では、物価上昇率を大きく下回ってしまいます。

例えば1か月30万円で生活している世帯があるとします。

計算しやすいように1か月の収入も30万円としましょう。

物価が2%上がると生活費は306,000円に増えます。

毎月6千円の赤字です。

トントンにするにはせめて収入も同じくらい上がらないといけません。

ですが、今の預金利息は0.001%で、30万円の0.001%は3円です。

物価が上がって必要なお金は増えるのに、持っているお金は同じくらいには増えないんです。

毎年2%ずつ物価が上がるのに合わせて、世帯収入も2%以上増やさなければいけません。

それが現実的ではないため、株式や投資信託で資産運用し、インフレ対策しておかないといけないということです。

ただ、現預金は支払いにすぐに対応できる点がメリットです。

投資資産はどうしても現金化するのに時間がかかります。

明日お金が必要なのに、1日で不動産を売るのは難しいですよね。

突発的な支払いや使い道が決まっているお金は、現預金で持つのが合っています。

卵をひとつのカゴに盛るな

資産運用するには、いくつかポイントがあります。

そのうちのひとつが分散投資です。

国内株式ばかりに投資していたら、バブル崩壊のような大暴落が起きたときにすべての資産がダメージを受けます。

株式だけでなく、金や外貨建て資産に投資していればすべての資産が減るのは防げます。

日本以外の国に投資したり、買うタイミングをずらしたりするのも分散投資です。

資産や国、時間で分散を図るのが分散投資で、これは投資の王道です。

「卵をひとつのカゴに盛るな」とは投資の格言ですが、ひとつのカゴに持っている卵をすべて盛って落としてしまえば全部割れてしまいます。

しかし、複数のカゴに少しずつ持っている卵を分散して盛れば、ひとつのカゴがだめになってしまっても他の卵は無事ということですね。

インフレに強い資産に分散投資することで、さらに強い対策になる

インフレは単なる物価上昇という意味だけではなく、資産が目減りし生活に影響を与える重要な問題です。

ただ、恐れるのではなく今から対策しておけばある程度対応できます。

インフレ対策に効果的な方法が、資産運用です。

インフレに強い資産に分散投資すれば、すでに身近なものになっているインフレに対応できます。

私は近所のスーパーで毎週決まった曜日に卵が安くなるので買いに行くのですが、最近20円ずつ高くなっています。

はじめ100円だったのが、じわじわと値上がりし今では200円です。

単純に2倍になるって普通に考えたらありえないですよね。

ですが我が家では卵はマストアイテムなので、買わざるをえません。

苦渋の選択です。(笑)

でも本当に笑いごとではなく、インフレは身近なものになっています。

外国と比べれば日本の物価上昇率はまだマシですが、外国と同じような物価上昇が始まったとき、果たして今と同じ生活ができるのかなと不安を抱きます。

投資はしていますが、正直物価上昇に追いつけるほどのものかというのも疑問です。

ですが、対策しなければインフレに飲み込まれるだけなので、少しでも対抗できるようにと投資をしています。

私は利益を追求する投資のプロではありません。

変化の激しいこれからの時代を生き抜くための手段として投資を利用し、資産運用しています。

インフレ対策で投資を始めたわけではないですが、投資は色々な面で私の生活の役に立ってくれているなと感じます。

損することももちろんあるんですけどね。

インフレに強い資産を保有することは、これからの時代必須になります。

保有するだけでなく、分散投資で資産が減る危険性を下げることも重要です。

初心者には難しい問題だとは思いますが、変化に対応できる資産運用を目指してがんばっていきましょうね。

今後も初心者向けに投資のキホンをお伝えしていくので、よろしくお願いします(*- -)(*_ _)